Ekonomi Indonesia disebut-sebut dibayangi oleh resesi ekonomi akibat Covid-19. Namun, apakah benar begitu? Bagaimana hubungannya dengan politik di negara-negara lain?

PinterPolitik.com

Pada saat pandemi Covid-19 mulai menjangkiti penduduk di seluruh dunia, dan konfirmasi atas positif Covid-19 pertama di Indonesia terjadi pada awal bulan Maret 2020, serta kemudian diikuti dengan jatuhnya pasar saham di seluruh dunia disertai tuntutan untuk lockdown di Indonesia, maka saya mencoba memberikan pandangan akan masalah lockdown dan kapan kemungkinan pandemi ini akan berakhir. Dua hal tersebut yang juga pernah saya berikan pendapat tersebut di pertengahan bulan Maret kepada beberapa teman.

Indonesia Lockdown

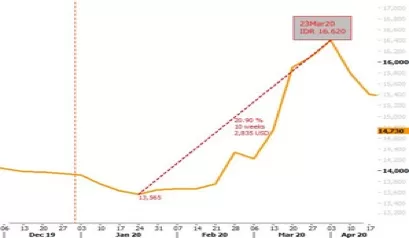

Mengenai hal ini dan melemahnya rupiah ke 17,000/USD menyebabkan kepanikan di sektor finansial dan memberi tekanan kepada pemerintah untuk melakukan lockdown. Kenyataan yang harus dipahami adalah, bila sampai lockdownterjadi, maka ekonomi dapat lumpuh total sehingga defisit APBN yang awalnya defisit 3% dapat melebar jauh di atas 5% dan nilai inflasi bisa meroket di atas 10% atau bahkan 20% sehingga dapat menimbulkan krisis ekonomi baru.

Inflasi dapat meroket dikarenakan tidak adanya kegiatan produksi barang yang dilakukan tetapi masyarakat harus tetap memenuhi kebutuhan hidupnya. Untuk gambaran mudahnya, anggaran yang defisit melebar itu disebabkan bila terjadi lockdown yang menghentikan kegiatan ekonomi. Maka, Pemerintah harus menyediakan ketersediaan dana subsidi dan konsumsi.

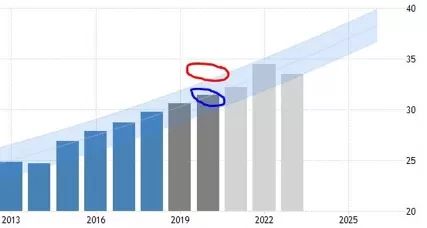

Kurangnya anggaran tersebut membuat pemerintah harus menerbitkan surat utang baru untuk menutup kekurangannya. Dengan terbitnya utang baru dan tidak bertumbuhnya PDB Indonesia di 2020 sesuai yang diharapkan, maka diestimasikanrasio debt–to–GDP di 2020 dapat menembus 35% per PDB (Ex.2) sehingga keputusan pemerintah Indonesia yang hanya memberlakukan PSBB dan bukan lockdown dapat dianggap tepat untuk kondisi negaranya.

US Quantitative Easing Seri Keempat

Quantitative Easing sudah dilaksanakan oleh Bank Federal Amerika sejak Oktober 2019 dengan menargetkan pasar Over Night yakni pasar pinjaman antar bank (Ex. 3). Setelah terjadinya pandemi Covid-19, Bank Federal menargetkan suku bunga mendekati nol dengan memberikan suntikan uang sebesar USD 1.5 T dan mungkin lebih sampai dilihat oleh Bank Federal stimulus sudah cukup untuk menggerakkan ekonomi AS, kemudian juga diikuti menurunkan pencadangan dana Over Night menjadi nol, serta kemungkinan akan menurunkan cadangan hutang perbankan di US menjadi turun ke bawah 10% dari nilai hutang.

Kebijakan Bank Sentral di seluruh dunia adalah bertujuan untuk menyelamatkan ekonomi dari krisis. Oleh karenanya,banyak kebijakan yang diambil saat ini adalah menambahkan likuiditas yang besar dalam durasi satu hari sampai satutahun.

Bank Indonesia sendiri saat ini juga sudah memotong kebijakan Giro Wajib Minimum perbankan dari 8% menjadi 4%. Hal ini bertujuan untuk menambah likuiditas perbankan dan persiapan untuk mendorong kembali pinjaman setelah masa PSBB ini selesai.

Risiko Kredit Default

Meski sempat diperkirakan bahwa Indonesia akan banyak memiliki non-performing loan yang tinggi sebagai akibat dari PSBB pengganti lockdown dan lockdown yang terjadi pada beberapa negara tujuan ekspor Indonesia, kebijakan Pemerintah untuk melakukan restrukturisasi kredit dan relaksasi fiskal kepada beberapa industri akan tetapi diperkirakan menurunkan risiko kredit macet atau non-performing loan.

Hal ini dapat terlihat pada pergerakan Credit Default Swap negara Indonesia (Ex.4) yang cenderung berada pada posisi lebih baik daripada tahun 2008, 2011, dan 2015. Credit Default Swap itu sendiri merupakan instrumen lindung nilai apabila terjadi potensi gagal bayar atas suatu pinjaman tersebut, dalam hal ini CDS merupakan lindung nilai atas risiko Surat Utang Negara Republik Indonesia berdenominasi USD.

Re-balance ke Asset Berisiko

Setelah pergerakan bullish emas yang terjadi sejak Juni 2019 yang mana sebenernya juga memberikan peringatan untuk apa yang akan terjadi pada 2020 yakni yang sekarang kita alami yakni krisis Covid-19, saya melihatnya tren harga emas masih dalam tren bullish tetapi dengan tingkat kenaikan harga terbatas. Harga emas dunia saat ini adalah 1.735 USD/troy ounce.

US QE seri ke-4 memberikan atanda bahwa likuiditas di dunia akan kembali bertambah dan ditandai dengan masuknya arus modal ke negara-negara Asia di luar Jepang secara terus menerus sampai QE dirasakan cukup untuk memompa ekonomi AS oleh Bank Federal.

Arus modal masuk ini sudah dimulai sejak pertengahan Februari 2020 sampai dengan saat ini. Arus modal ini akan menargetkan negara-negara berkembang yang mempunyai pertumbuhan yang bagus dan imbal hasil yang tinggi.

Pada Ex.4 terlihat Indonesia dan India yang menawarkan imbal hasil yang tinggi di pasar negara berkembang. Imbal hasil tinggi yang ditawarkan Indonesia dan India akan membuat arus modal dari QE AS akan masuk ke asset berisiko seperti pasar modal pada kedua negara tersebut.

Sektor Potensial di Semester Kedua

Dalam sebuah diskusi pada awal bulan Maret 2020, saya mengestimasikan bahwa pandemi ini akan mulai reda penyebarannya dimulai dari akhir Mei sampai dengan Juni. Maka, kemudian sesuai dengan pengumuman pemerintah yakni PSBB akan dicoba untuk mulai dilonggarkan pada bulan Juni ini, maka mari kita cermati beberapa sektor potensial tersebut.

Pergerakan emiten UNVR HMSP dan CPIN sepanjang April dan Mei 2020 ditandai dengan hasil yang baik pada laporan keuangan triwulan I. Hasil pada kuartal II diestimasikan tidak berbeda banyak dengan hasil kuartal sebelumnya – dikarenakan industri barang konsumsi dan peternakan ayam meski mendapat dampak PSBB tetapi merupakan Industri yang tidak ditutup sementara oleh Pemerintah.

Menurut data survei PMI-BI pada 20Q2 terdapat kenaikan indeks pesanan volume manufaktur dan kenaikan indeks penyimpanan barang menjadi 52.13% dan 51.71% (Ex. 5 dan 6). Kenaikan dikontribusikan dari sub-sektor semen, besi, baja dasar, transportasi peralatan dan mesin, produk kayu, serta kertas dan percetakan (Ex.7). Tambahan pandangan dari saya adalah sektor perbankan buku 4 dan 3.

Donald Trump pada Periode Kedua?

Turunnya harga minyak bumi tipe Crude Light Oil pada pasar spot di mana sempat menyentuh areal negatif di bulan April 2020 cukup mengagetkan dunia. Hal ini dipicu dikarenakan banyak lockdown melawan Covid-19 yang diberlakukan banyak negara di dunia membuat turunnya permintaan minyak bumi untuk 2-3 bulan dan menambah kepanikan baru. Apakah ekonomi dunia tidak akan ada pertumbuhan?

Berlawanan dengan asumsi di atas, maka saya berkeyakinan kontraksi di sektor ekonomi yang dialami oleh seluruh negara di dunia, memberikan suatu fase baru untuk ekonomi suatu negara dapat ditata untuk tumbuh kembali sesuai dengan prioritasnya. Dalam hal ini, kasus minyak bumi pada tahun 2020 dapat di analisis sebagai tren untuk tumbuh kembali seperti yang terjadi pada tahun 2016 (Ex.8).

Kebijakan Federal Reserve yang semakin sejalan dengan keinginan Donald Trump, yakni untuk menambah likuiditas dengan Quantitative Easing dan membuat suku bunga pinjaman di Amerika Serikat menjadi nol, adalah beberapa alasan yang mendasari untuk berkeyakinan positif atas industri minyak bumi dan pertambangan sampai akhir tahun 2021. Oleh karenanya, saya melihat Donald Trump akan memiliki probabilitas terpilih kembali di atas 85%.

Tulisan milik Dimas Aryotejo, Wiraswasta.

“Disclaimer: Opini adalah kiriman dari penulis. Isi opini adalah sepenuhnya tanggung jawab penulis dan tidak menjadi bagian tanggung jawab redaksi PinterPolitik.com.”

Ingin tulisanmu dimuat di rubrik Ruang Publik kami? Klik di bit.ly/ruang-publik untuk informasi lebih lanjut.